Il meglio di IFN

Arance: solo il discount resiste al calo dei consumi

Tutti i dettagli alla diretta IFN del 14 novembre con produttori e Gdo

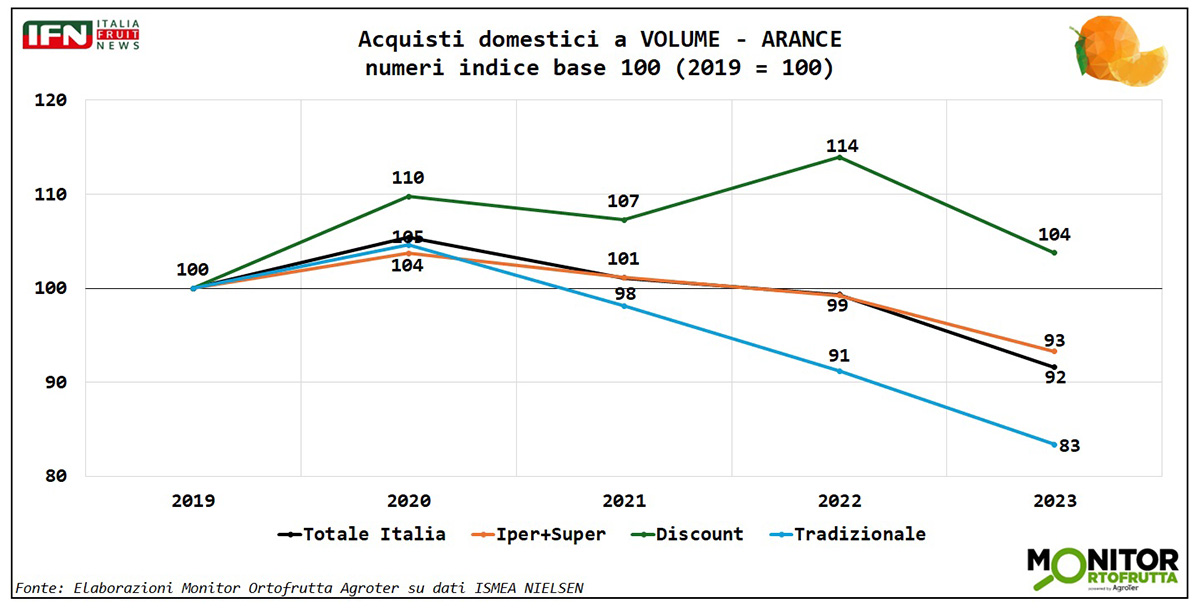

Consumi in calo a livello nazionale – ma non nel discount – e prezzi che in cinque anni sono cresciuti di 25 punti, che raddoppiano a 50 se estendiamo il periodo a dieci anni. Lato produttivo, invece, si evidenzia una certa stabilità così come nelle importazioni.

È questa, in sintesi, la fotografia scattata dal Monitor Ortofrutta di Agroter per il settore delle arance oggetto della nostra categoria del mese assieme a mandarini/clementine, che esamineremo nell’edizione di domani.

Difatti, già dagli highlights, emergono tanti spunti interessanti che approfondiremo nella diretta di IFN del mese di novembre che andrà in onda il prossimo 14 alle ore 11.00 sui nostri canali social (a breve tutti i dettagli su programma e speaker). Non mancate!

Per seguire la diretta Facebook, CLICCA QUI

Per seguire la diretta LinkedIn, CLICCA QUI

Per seguire la diretta YouTube, CLICCA QUI

Dopo queste anticipazioni entriamo nel dettaglio dell’approfondimento.

Superfici e produzione stabili. Bilancia commerciale in rosso

Secondo l’Istat le superfici italiane ad arancio sono pressoché stabili, da circa un decennio, a 85 mila ettari per una produzione media annua di 1,6 milioni di tonnellate. La Sicilia la fa da padrona, poiché da sola vale per il 65% del totale ed è seguita da Calabria, Puglia e Basilicata.

Questi valori ci consentono di rimanere nella top 10 mondiale, guidata da colossi come Brasile, India e Cina, che producono da 5 a 10 volte l’Italia. Fra 3-4 milioni di tonnellate troviamo Usa, Egitto e Spagna e, al di sotto di 2 milioni di tonnellate, Turchia, Sud Africa, e, per l’appunto, il nostro Paese.

Diverse di queste nazioni li ritroviamo fra le principali fonti dell'import dell’Italia, a partire dalla Spagna, che, è si leader, ma ha dimezzato i volumi nell’arco di un lustro a favore di Egitto (che ha quintuplicato le quantità spedite) e Grecia. Per la campagna d’oltremare, il Sud Africa rimane il fornitore numero uno, con i quantitativi che viaggiano fra 30-40 mila tonnellate all’anno.

,Clicca qui per ingrandire la slide

Sul fronte dell’export non arrivano buone notizie perché i volumi non superano le 130 mila tonnellate annue, che non ci consentono di sorpassare le quantità importate. Pertanto, la bilancia commerciale è sempre in rosso nonostante l’arancia sia uno dei prodotti identitari del Made in Italy ortofrutticolo.

Consumi in calo e prezzi in forte aumento

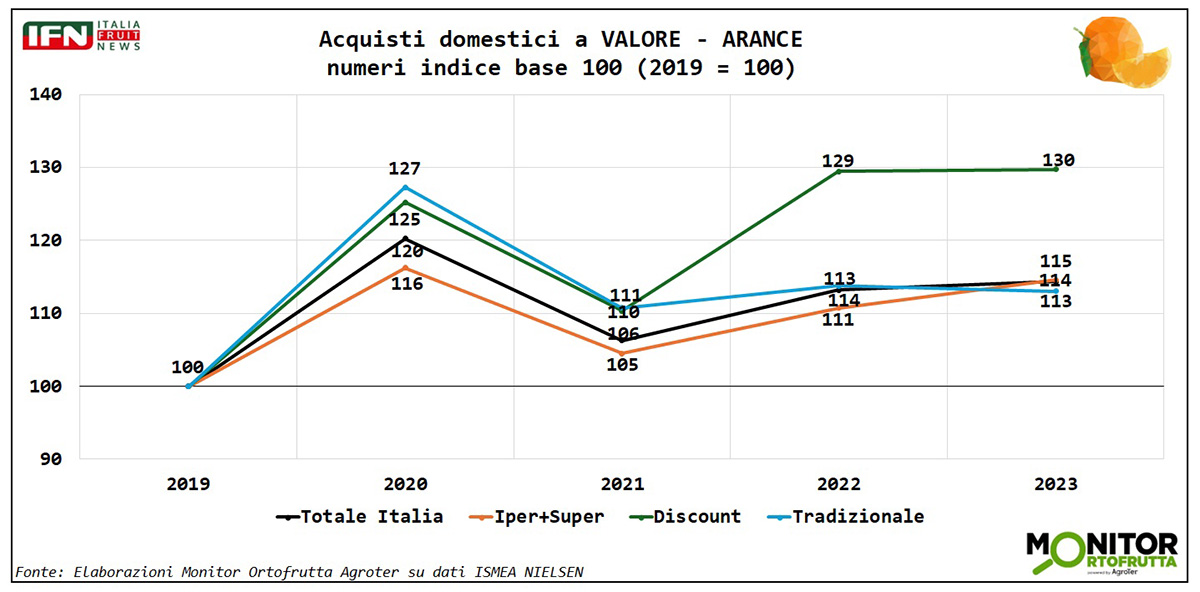

Gli acquisti domestici a volume degli ultimi 5 anni nei diversi canali sono in calo dell’8% a livello complessivo, con una netta accelerazione nell’ultimo anno. Tuttavia, sono evidenti differenze sostanziali in funzione del canale di vendita. Infatti, a fronte del dettaglio tradizionale, che subisce un tracollo di 17 punti percentuali, troviamo i supermercati essenziali che tamponano le perdite e si mantengono in territorio positivo.

Clicca qui per ingrandire la slide

Clicca qui per ingrandire la slide

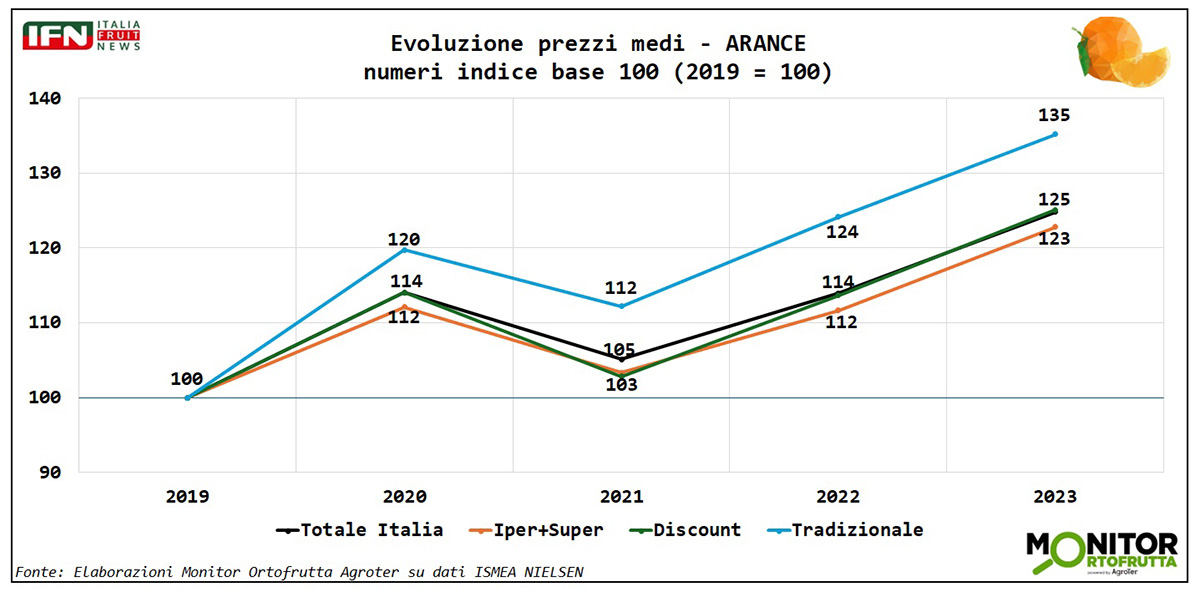

Al contrario, per quanto riguarda i prezzi al consumo, si nota un exploit di tutti i canali nell’ultimo biennio, che chiude con un robusto +25%, e questa volta il dettaglio tradizionale primeggia con una crescita ulteriore di 10 punti. La risultante di questi dati è un fatturato in crescita del 15%, come media fra tutti i canali, ma non possiamo non segnalare il discount che stacca tutti e registra +30%.

Clicca qui per ingrandire la slide

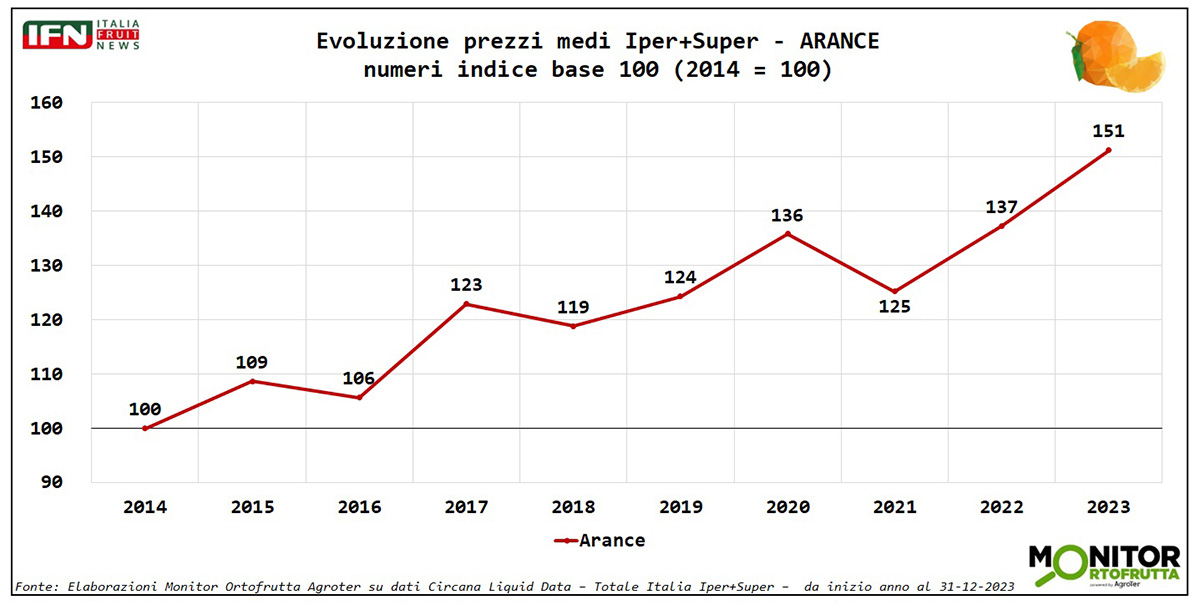

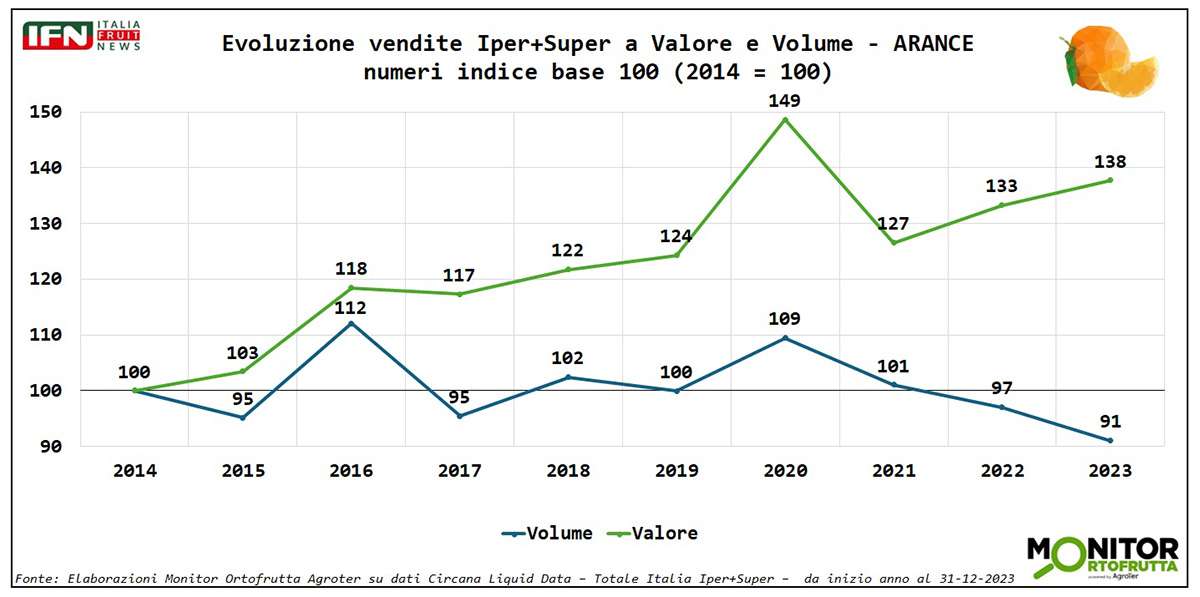

Se prendiamo in considerazione un orizzonte temporale più ampio, più precisamente un decennio, all’interno del canale Iper+Super notiamo un’impennata dei prezzi medi a partire dal 2019 che, nell’ultimo anno di riferimento (2023), non sembra essersi ancora arrestata. La crescita è stata pari a 50 punti percentuali, e questo exploit ha inevitabilmente inficiato sui volumi, in calo di quasi il 10% rispetto a 10 anni fa. Nel corso del tempo la risposta della domanda all'evoluzione dei prezzi non è sempre lineare, anzi - nel 2015 - a una diminuzione dei prezzi corrisponde una riduzione dei consumi e nel 2018 succede l'opposto.

Clicca qui per ingrandire la slide

Clicca qui per ingrandire la slide

Sicuramente pesa l’inflazione, ma non dimentichiamo nemmeno l’effetto della segmentazione verso l’alto di gamma intrapreso da produttori e catene distributive.

Le rosse “battono” le bionde. Occorre lavorare sulla destagionalizzazione

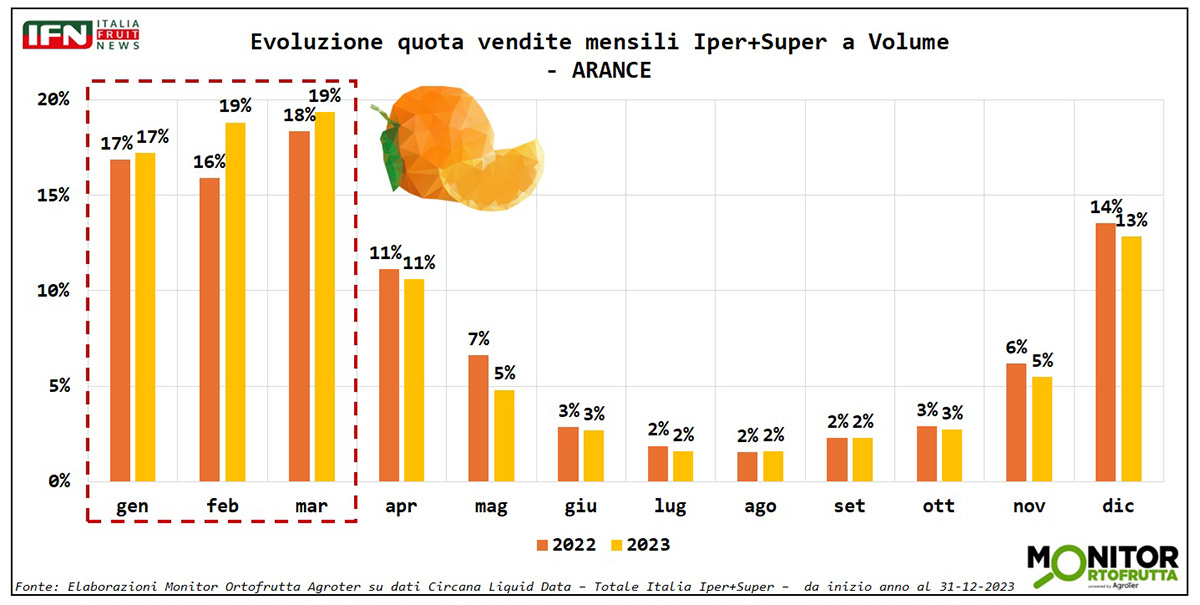

Concludiamo la disamina con la stagionalità e le tipologie più vendute. Nell’arco dell’anno le vendite si concentrano fra dicembre e aprile, con le code di maggio e novembre che tendono ad equivalersi. Fra giugno e ottobre, ovvero, con l’avvento della campagna constrostagione, è calma piatta, in particolare fra luglio e agosto.

Clicca qui per ingrandire la slide

Evidentemente, il consumatore identifica l’arancia ancora come un prodotto invernale ed è chiaro che ci sono ampi margini di miglioramento per destagionalizzare i consumi.

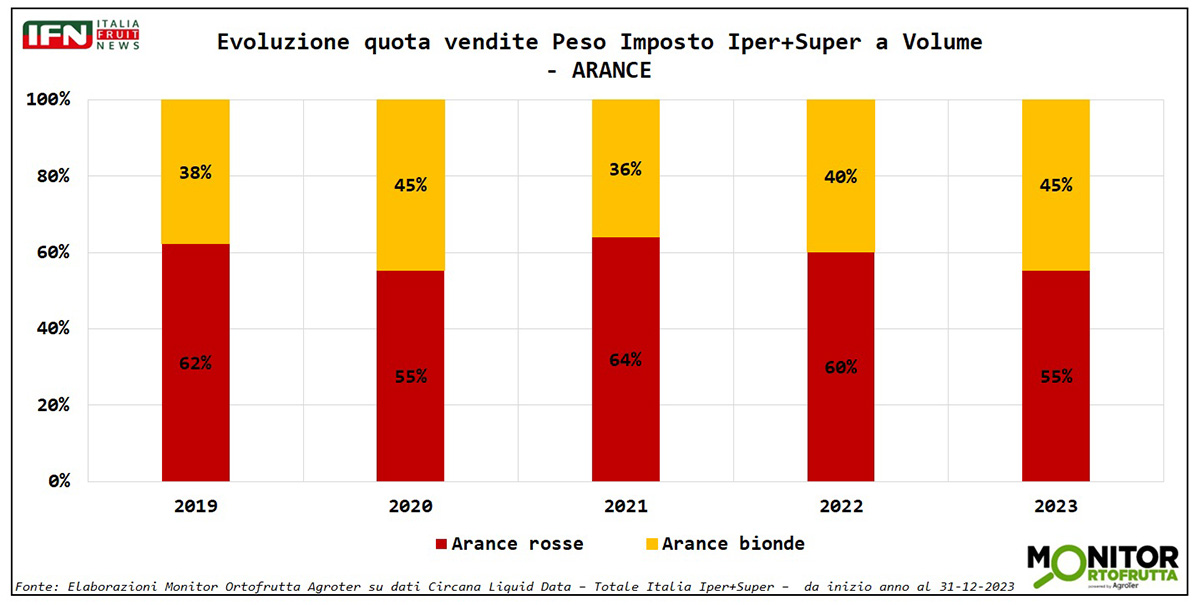

Sul fronte delle tipologie più consumate, i dati relativi al peso imposto nel canale Iper+Super mostrano la supremazia delle arance rosse rispetto alle bionde, con una quota che varia fra il 55 e 65%. È evidente, quindi, la fidelizzazione da parte del consumatore italiano per il prodotto che più caratterizza l’offerta arancicola italiana.

Clicca qui per ingrandire la slide

In conclusione, dai numeri analizzati emerge un settore che “resiste”, nonostante un contesto generale certamente difficile sotto il profilo dei consumi, senza dimenticare le problematiche legate al clima e, non ultimo, alla concorrenza proveniente dai Paesi Esteri. Quindi, per i nostri operatori si prospettano tante sfide da affrontare, e proprio dalle loro parole, durante la diretta IFN di giovedì prossimo, capiremo che strada sta intraprendendo il settore arancicolo italiano. (gc)