Il meglio di IFN

La categoria in cifre: il melone

Operatori, produzioni, scambi, consumi e previsioni sotto la lente di IFN

Il 2022 è stato un anno positivo per i meloni italiani e, pertanto, si spera di poter replicare anche in questa campagna, oggi alle primissime battute.

Vediamo, quindi, cosa è accaduto negli ultimi anni in termini di produzione, scambi commerciali e consumi, integrando le previsioni per questa annata, in modo da avere a disposizione tutti gli elementi utili a leggere il mercato e interpretare le tendenze di uno dei prodotti più importanti del periodo estivo.

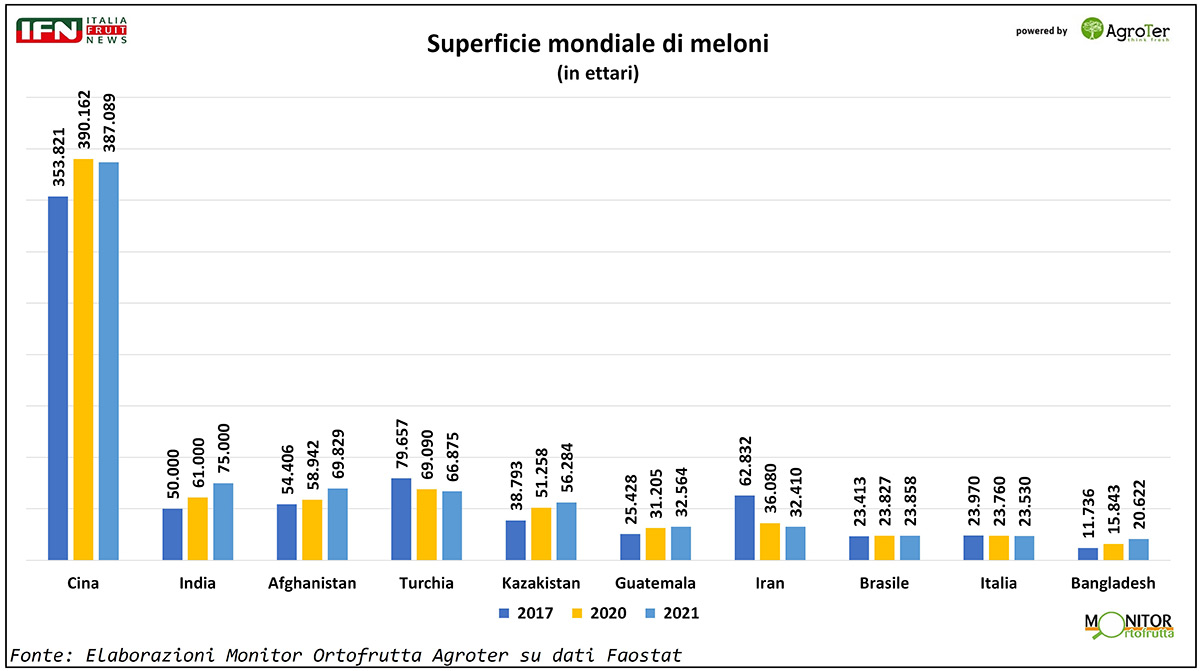

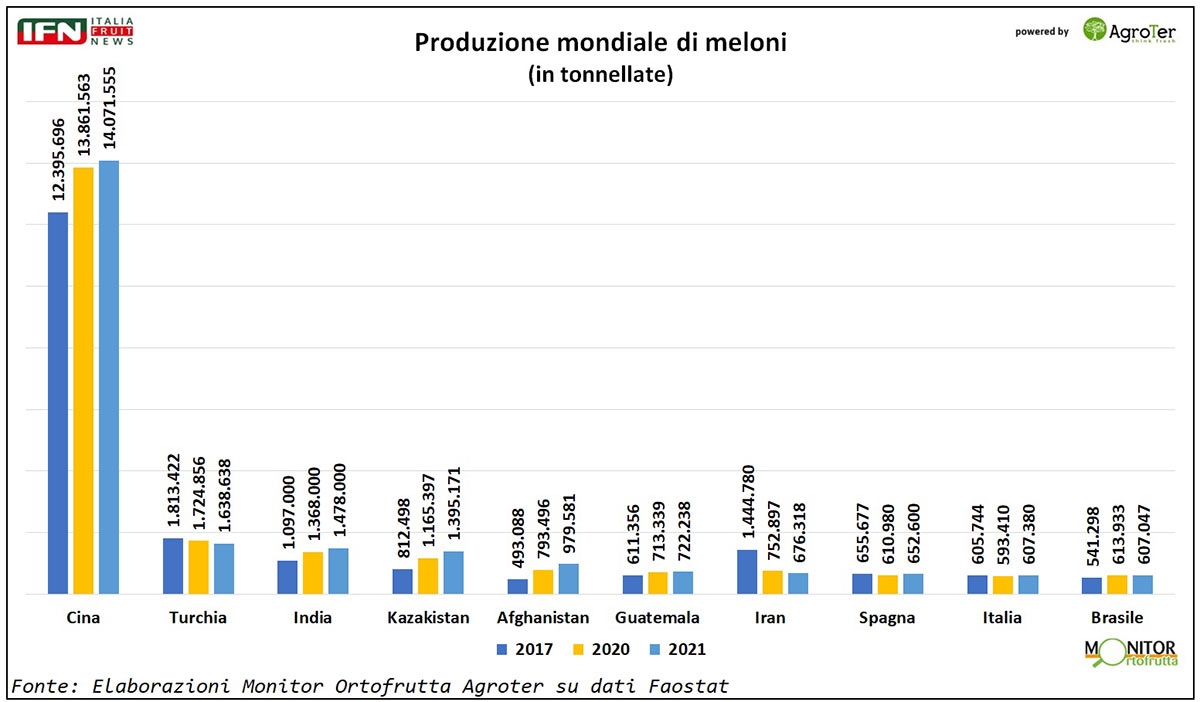

La produzione a livello mondiale: Italia fra i primi 10 player

Nello scacchiere mondiale, la Cina, come spesso accade, è di gran lunga il primo produttore, con poco più di 14 milioni di tonnellate raccolte nel 2021 e quasi 400 mila ettari coltivati. Numeri monstre per il Paese asiatico, ma che poco incidono a livello di scambi commerciali, in quanto la produzione è quasi tutta destinata all’autoconsumo. A grande distanza seguono, in ordine decrescente di importanza, paesi situati fra il Medio Oriente e Asia centrale - come Turchia, India, Kazakhistan, Afghanistan e Iran - quest’ultimo sorpassato nel rank dal Guatemala proprio lo scorso anno. In ottava e nona posizione troviamo, rispettivamente, Spagna e Italia, che si sono attestate negli ultimi anni fra 600-650 mila tonnellate. Chiude la top ten il Brasile, che si conferma fra i punti di riferimento per il prodotto in controstagione.

A livello europeo, è interessante notare come l’egemonia di Spagna e Italia per ora non trovi rivali, in quanto il podio è chiuso dalla Francia che però produce meno della metà dei diretti concorrenti.

La produzione Italiana: svetta la Sicilia ed eccelle la Lombardia.

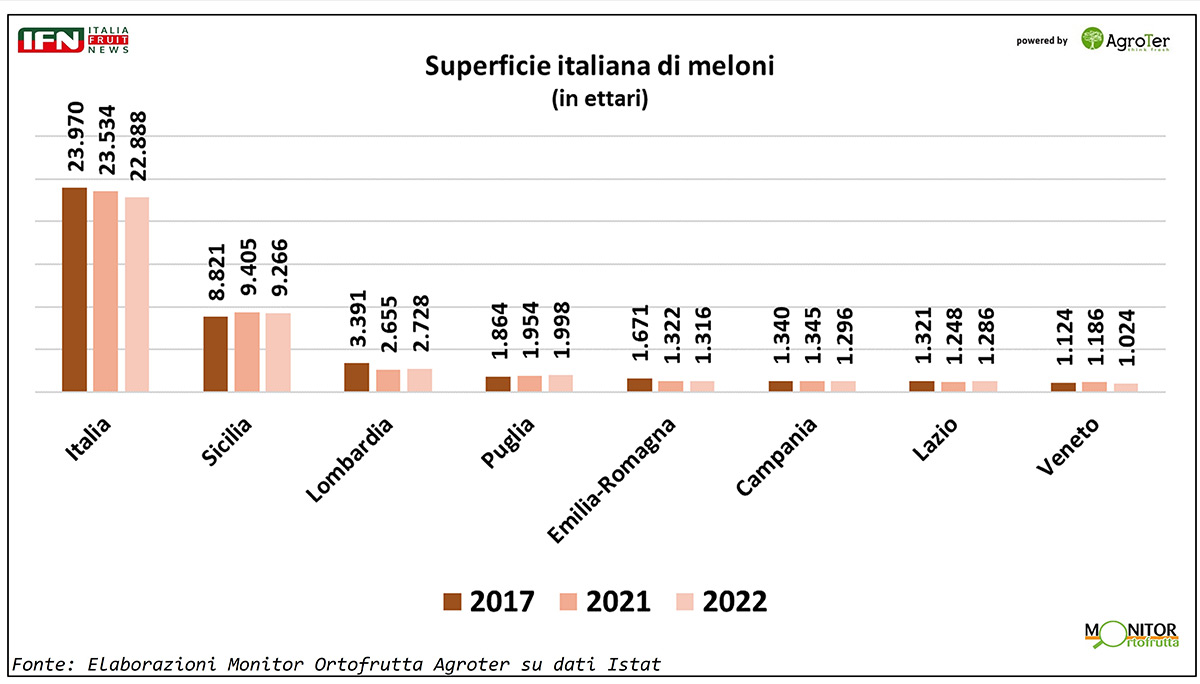

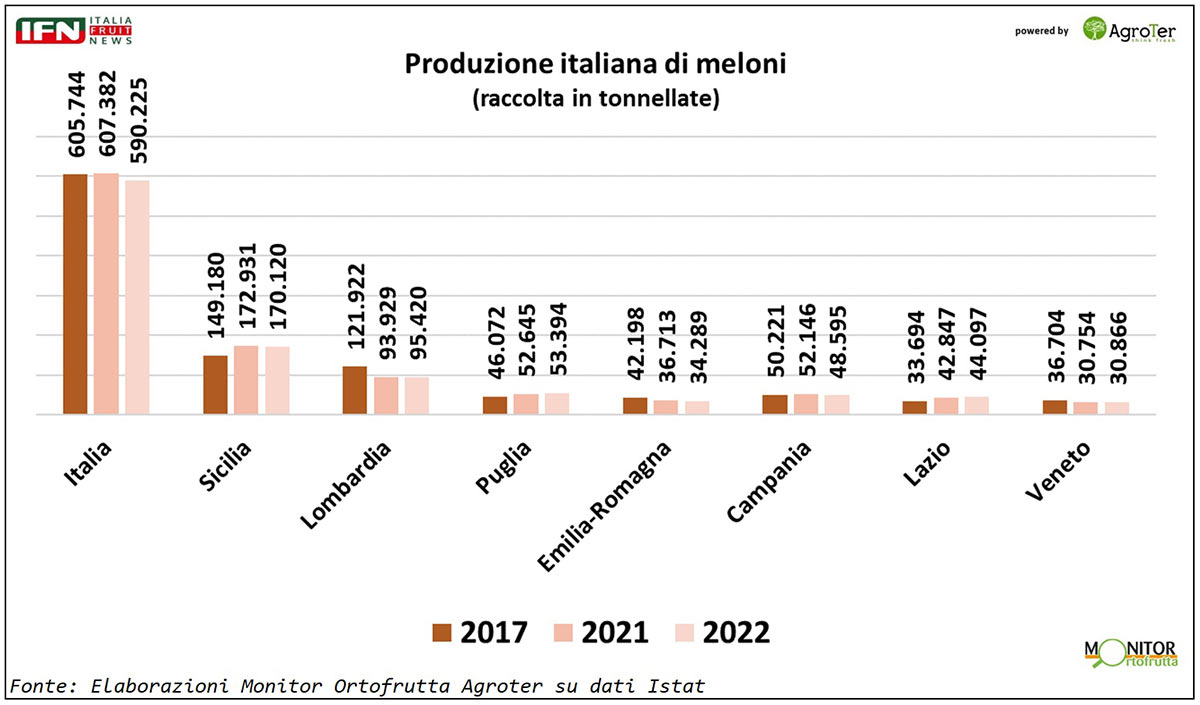

Questi primi dati mostrano come il comparto del melone italiano sia in salute, visto e considerato che le superfici e i volumi prodotti sono pressoché stabili da circa un decennio e non c’è stato un calo drastico come in altri comparti (vedi, ad esempi, le pesche e nettarine).

Questo aspetto è stato sicuramente favorito dalla grande specializzazione che si è realizzata lungo lo stivale, dove si sono sviluppati poli produttivi d’eccellenza. A livello di coltivazione primeggia la Sicilia, in particolare in provincia di Agrigento, che l’anno scorso ha raggiunto oltre 9 mila ettari in produzione, circa il 40% di quanto coltivato in Italia. Con quasi 3 mila ettari, segue la Lombarda, in larga parte nel Mantovano, territorio che dal 2013 ha ottenuto la certificazione I.G.P. facendone, ad oggi, l’unico melone italiano che può fregiarsi del riconoscimento europeo.

Dopo la Sicilia e la Lombardia, che da sole producono la metà dei meloni coltivati in Italia, seguono una “cinquina” di regioni che detengono oltre 1.000 ettari a testa, e che sono in ordine d’importanza: Puglia, Campania, Emilia-Romagna, Lazio e Veneto.

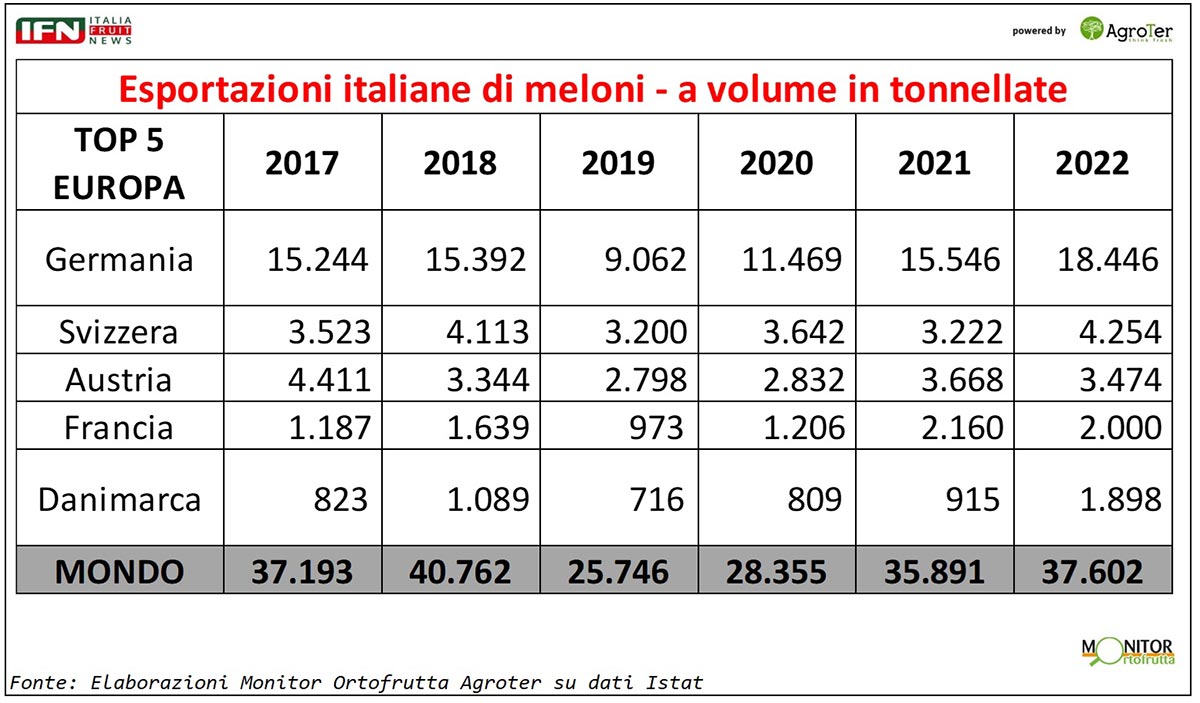

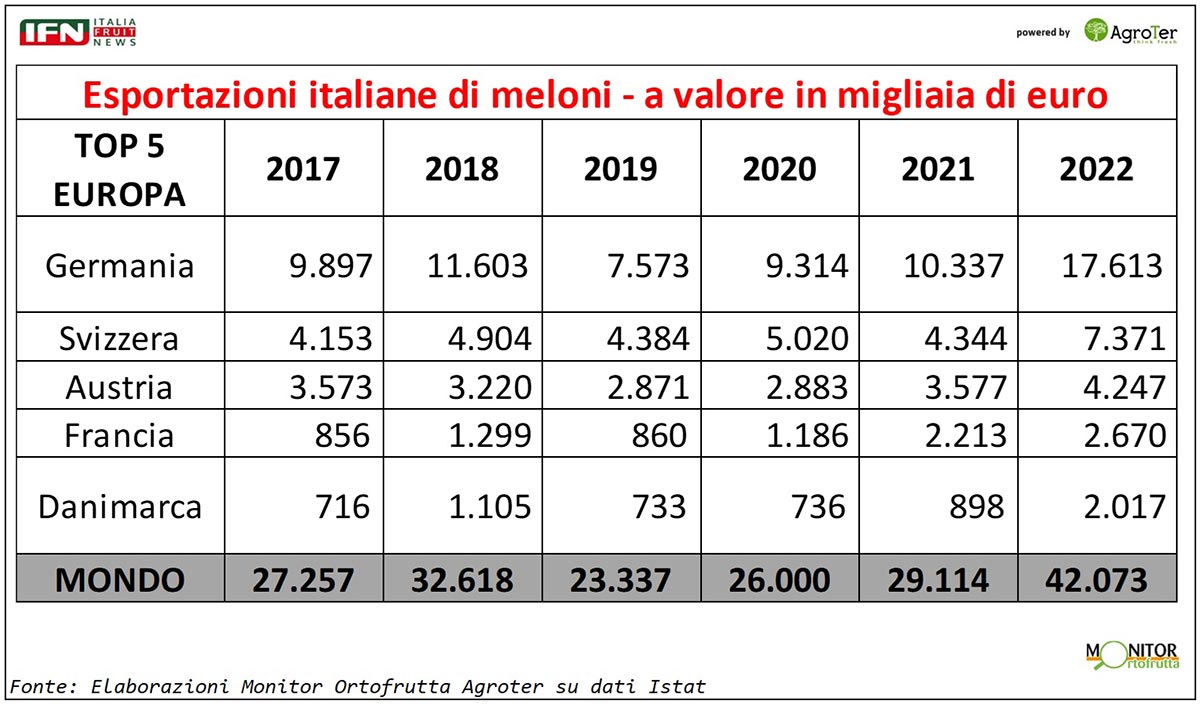

Scambi commerciali: l’export non decolla

A livello di scambio commerciali, il melone non è certamente un portabandiera del Made in Italy ortofrutticolo nel Mondo, in quanto mediamente esportiamo 30 milioni di euro all’anno, che equivale a circa 35 mila tonnellate. Il trend dal 2017 al 2022 è sostanzialmente stabile, a parte proprio l’anno scorso che ha visto un’impennata del valore, a dimostrazione di come le aziende italiane siano riuscite a collocare i meloni a prezzi nettamente più alti rispetto agli scorsi anni, soprattutto grazie ad una minor concorrenza da parte della Spagna. Come destinazioni, l’Europa rimane come sempre il mercato di sbocco principale (a dire il vero è praticamente l’unico); Germania in primis, seguita da Svizzera, Austria, Francia e Danimarca. Verrebbe da dire senza infamia e senza lode, perché i dati mostrano una staticità degli esportatori italiani, probabilmente intimoriti dai concorrenti esteri più competitivi in termini di prezzo.

Consumi: stabili a volume, in crescita a valore

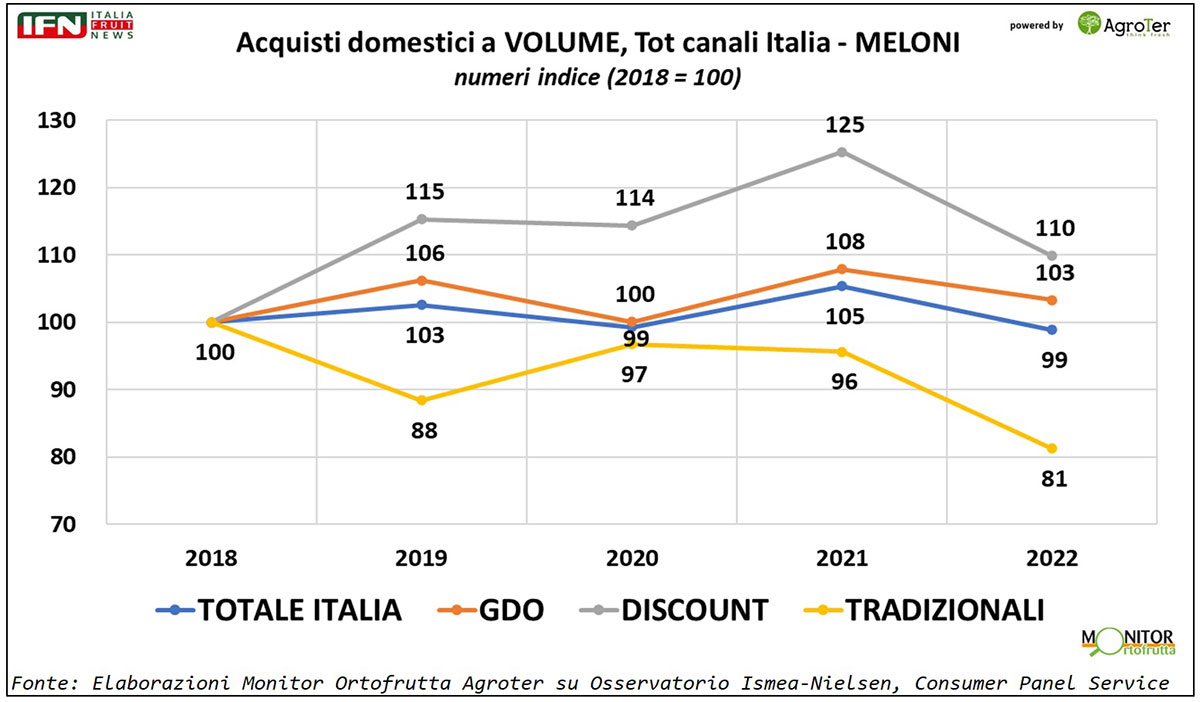

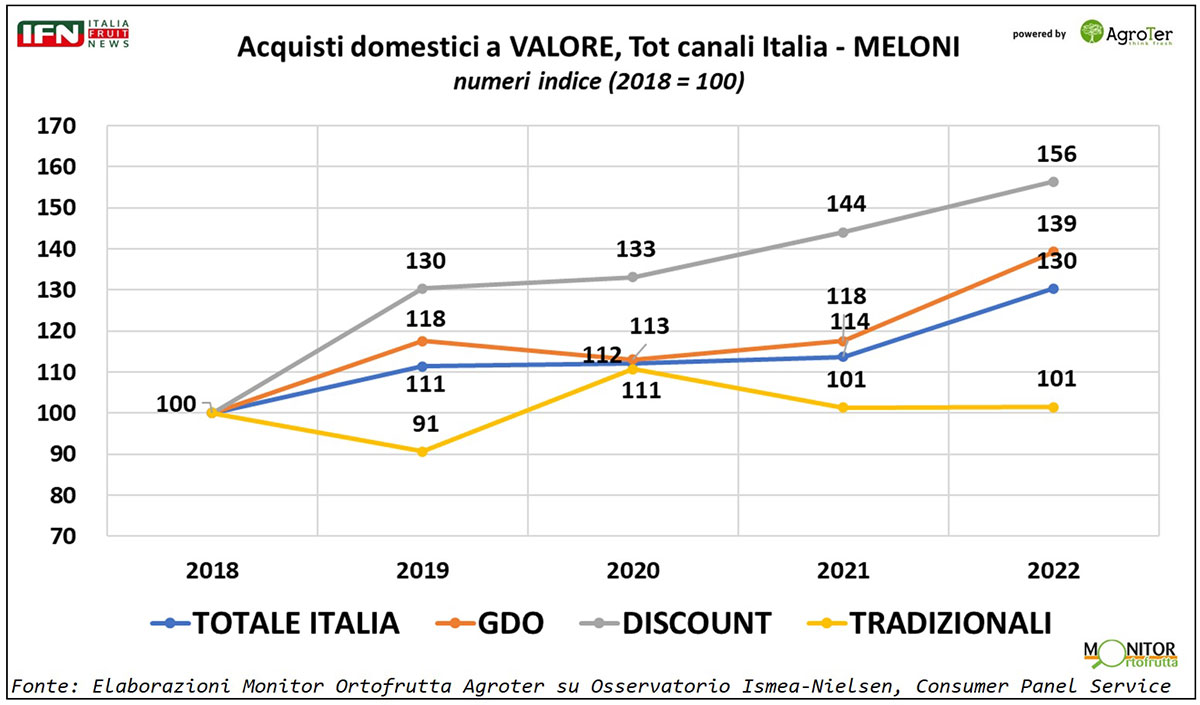

Per quanto riguarda i consumi domestici, in Italia si nota una sostanziale stabilità a volume e un deciso aumento a valore, anche se non mancano le sorprese in funzione del canale di vendita.

Il discount è l’unico canale che mostra trend positivi a doppia cifra sia a valore sia volume; Supermercati e ipermercati tengono a volume e crescono a valore, mentre il canale tradizionale cala drasticamente a volume e non varia a valore. In sintesi, si nota una qualificazione del prodotto italiano che spunta quotazioni superiori, senza pesare troppo sui volumi, grazie ad una qualità media in crescita.

Previsioni 2023: ci si aspetta una diminuzione delle superfici

Cosa ci si aspetta per questa campagna? I big del settore (clicca qui per leggere l’articolo) prevedono un calo generalizzato delle superfici nell’ordine del 10-20%. Pertanto, non si prevede un’offerta in eccesso, salvo accavallamenti fra un’area e l’altra favoriti dal meteo. Proprio il meteo sarà “l’arbitro” finale, che deciderà le sorti per un prodotto che è notoriamente meteoropatico in termini di consumi.

Hanno collaborato Giorgia Cifarelli e Alfonso Bendi

Il “Monitor Ortofrutta” di Agroter rappresenta l’unica analisi di lungo periodo a disposizione degli operatori della filiera per tracciare l’evoluzione del comportamento di acquisto e di consumo di frutta e verdura da parte delle famiglie italiane, prima, e internazionali, negli ultimi tempi. Nato nel 2006 con un campione di 600 responsabili d’acquisto, oggi è arrivato ai tremila panelisti per le analisi più strutturate, grazie alla possibilità di affiancare alla tecnica d’analisi CATI (Computer aided telephone interview) quella CAWI (Computer aided web interview), sviluppata attraverso la collaborazione con il panel provider Toluna. Nel 2022 abbiamo superato 1.250.000 risposte archiviate, integrate dai dati quantitativi di acquisto quadrisettimanali delle famiglie italiane per l’ortofrutta, elaborati grazie alla partnership con Ismea e completate da rilevazioni puntuali sui punti di vendita.

Per maggiori informazioni contattare Alfonso Bendi - Research & Consulting Director Agroter alfonso@agroter.net