Monitor

Eurospin conquista il Centro Italia

I reparti freschi driver dello sviluppo

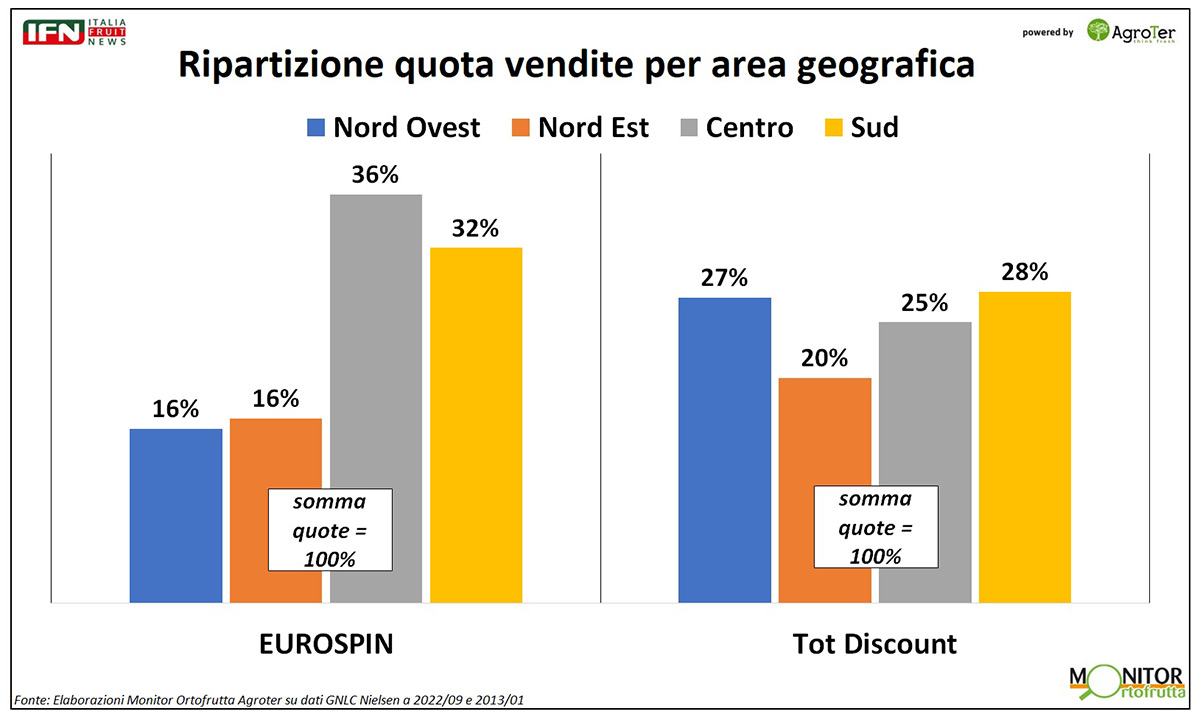

Nel fenomeno di sviluppo dei supermercati essenziali – ma li continueremo a chiamare convenzionalmente discount per semplicità - Eurospin ha fatto di certo la parte del leone in questi ultimi anni, soprattutto nel Mezzogiorno, dove è saldamente leader di mercato fra i discount e realizza oltre il 35% del suo fatturato. Se Eurospin è ben radicato al Centro Italia, Nord Ovest e Sud del paese sono però in assoluto le aree dove il format detiene le quote maggiori.

Clicca qui per ingrandire la slide

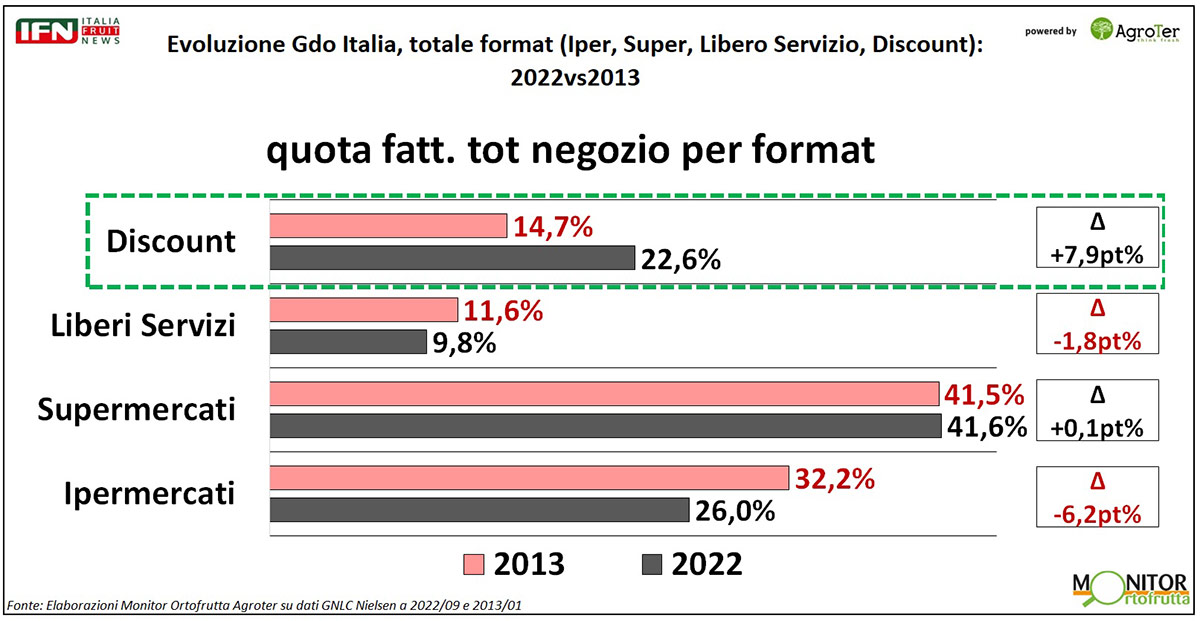

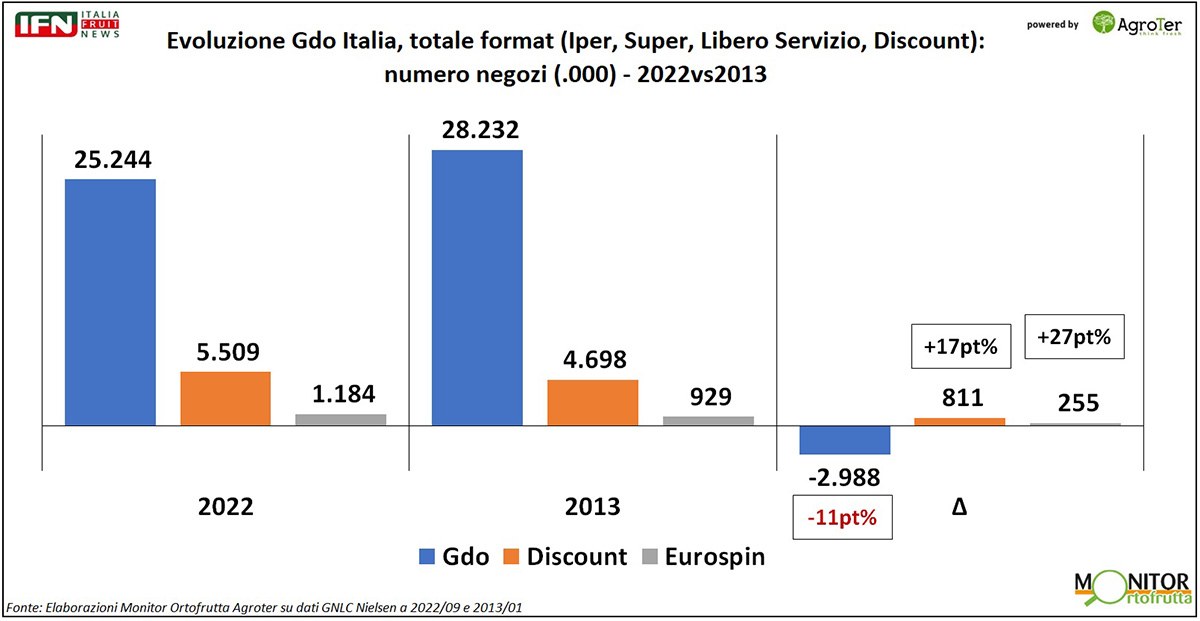

Nel complesso, in 10 anni la quota del canale discount è cresciuta di quasi 8 punti, a scapito di altri format, principalmente gli ipermercati, ma anche le piccole superfici.

Clicca qui per ingrandire la slide.

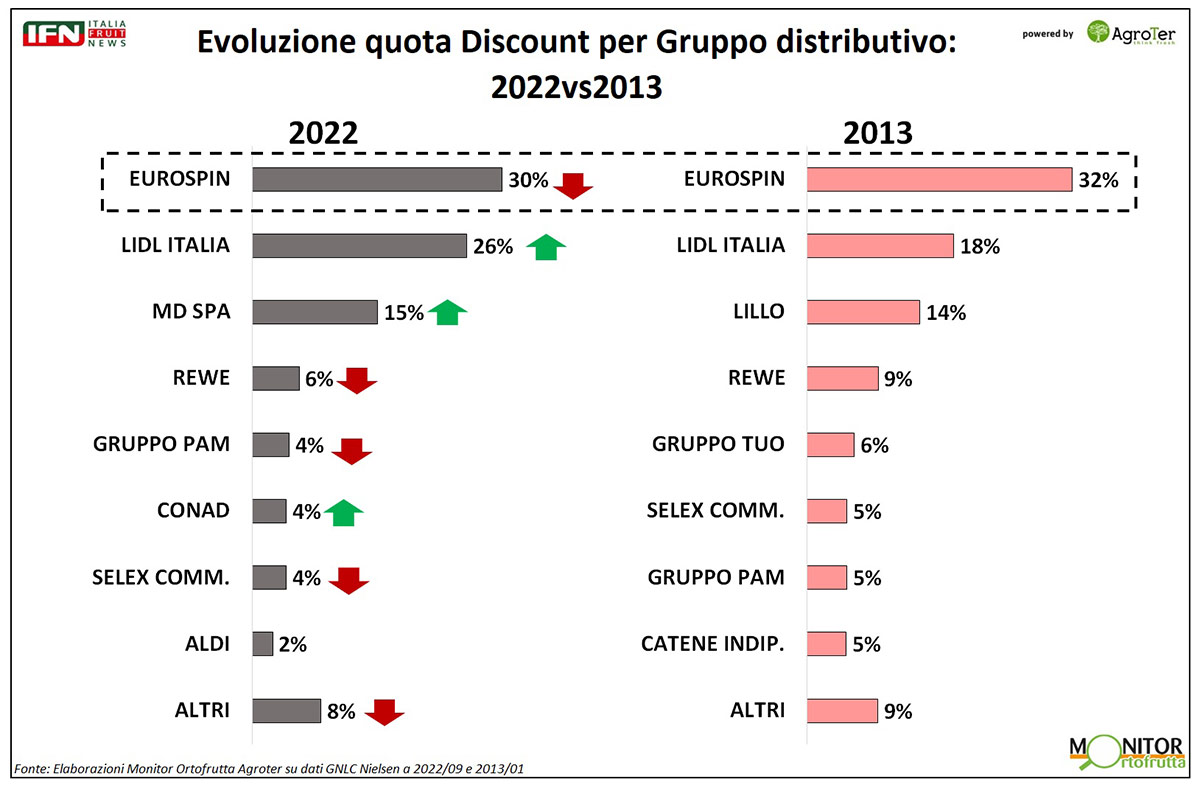

Ma quali sono i principali Gruppi distributivi del format in Italia?

Come si può vedere dal ranking per Gruppo, a livello di vendite totale negozio, Eurospin è leader in Italia per questo format, con il 30% di quota.

Anche nel 2013 era al primo posto, ma in 10 anni ha perso 2 punti, non potendo completamente contrastare l’avanzata di altri specialisti, in primis i colossi globali tedeschi. Lidl è, infatti, il Gruppo follower ed anche quello con la crescita maggiore (+8 punti dal 2013), mentre Aldi (2% nel 2022) è un ingresso relativamente recente e con un piano di sviluppo calibrato nei tempi, che ancora non è “esploso”. Il secondo Gruppo nazionale è MD (15%), che prende origine dal Gruppo Lillo nel 2013, fusosi con LD per dare vita alla nuova insegna oggi presente in tutta Italia. Dalla quarta posizione in poi troviamo Gruppi con quote decisamente più basse, visto che i primi tre fanno insieme il 71% di quota.

Clicca qui per ingrandire la slide

Se passiamo alla disamina dell’evoluzione del numero di negozi. In dieci anni la Gdo ha perso l’11% delle strutture, quasi 3.000 negozi (per approfondimenti fai click qui), mentre i discount sono cresciuti del 17%, come numero di negozi. Tuttavia, Eurospin ha avuto un tasso di aperture nettamente superiore al format di riferimento (+27%), con un saldo positivo di 255 aperture in più dal 2013 (il 31% degli 811 nuovi discount).

Clicca qui per ingrandire la slide

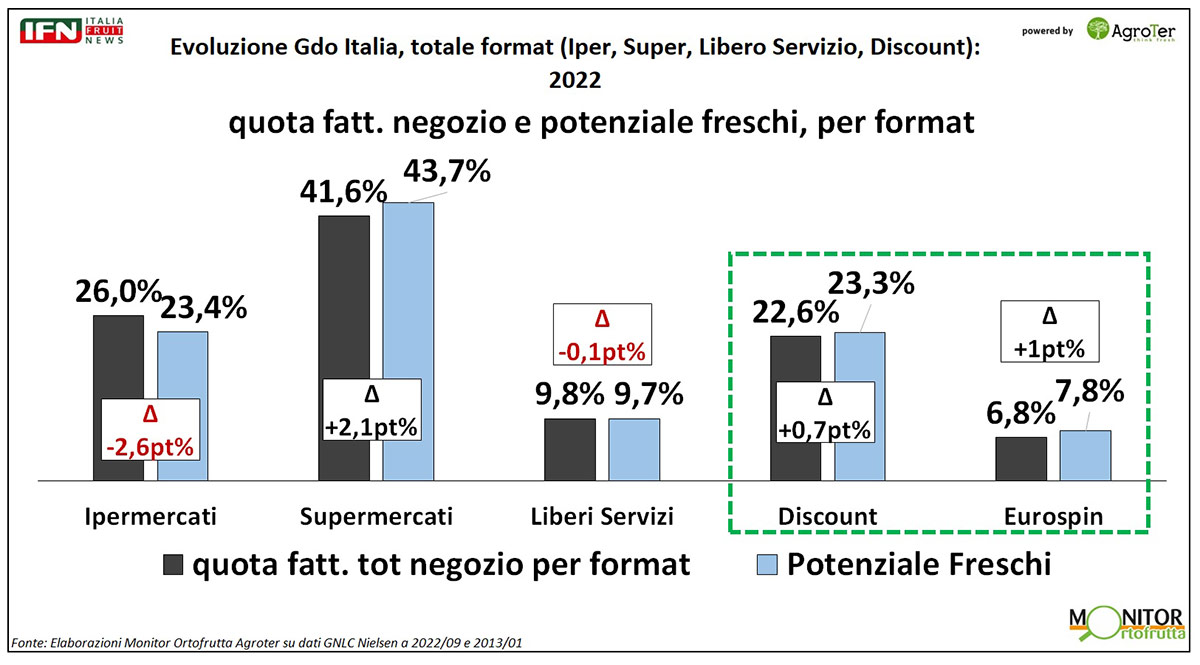

Chiudiamo con un focus sui freschi. Qui Eurospin mette in mostra del meglio di sé: la quota del potenziale freschi è superiore di 1 punto alla quota delle vendite complessive.

Il dato è migliore rispetto alla media dei discount (+0,7%) e solo inferiore ai supermercati tradizionali, confermando il ruolo dei freschi nella fidelizzazione di questo format.

D'altronde la ricerca di due settimane fa sul percepito delle insegne discount degli italiani dimostra come 7 clienti su 10 che fanno la spesa in questi negozi li considerino supermercati (clicca qui per approfondire).

Il “Monitor Ortofrutta” di Agroter rappresenta l’unica analisi di lungo periodo a disposizione degli operatori della filiera per tracciare l’evoluzione del comportamento di acquisto e di consumo di frutta e verdura da parte delle famiglie italiane, prima, e internazionali, negli ultimi tempi. Nato nel 2006 con un campione di 600 responsabili d’acquisto, oggi è arrivato ai tremila panelisti per le analisi più strutturate, grazie alla possibilità di affiancare alla tecnica d’analisi CATI (Computer aided telephone interview) quella CAWI (Computer aided web interview), sviluppata attraverso la collaborazione con il panel provider Toluna. Nel 2022 abbiamo superato 1.250.000 risposte archiviate, integrate dai dati quantitativi di acquisto quadrisettimanali delle famiglie italiane per l’ortofrutta, elaborati grazie alla partnership con Ismea e completate da rilevazioni puntuali sui punti di vendita.

Per maggiori informazioni contattare Alfonso Bendi - Research & Consulting Director Agroter