Il meglio di IFN

Week 9: l'ortofrutta arranca rispetto all'LCC

Pere in positivo, soprattutto a peso imposto. Discount e super si salvano

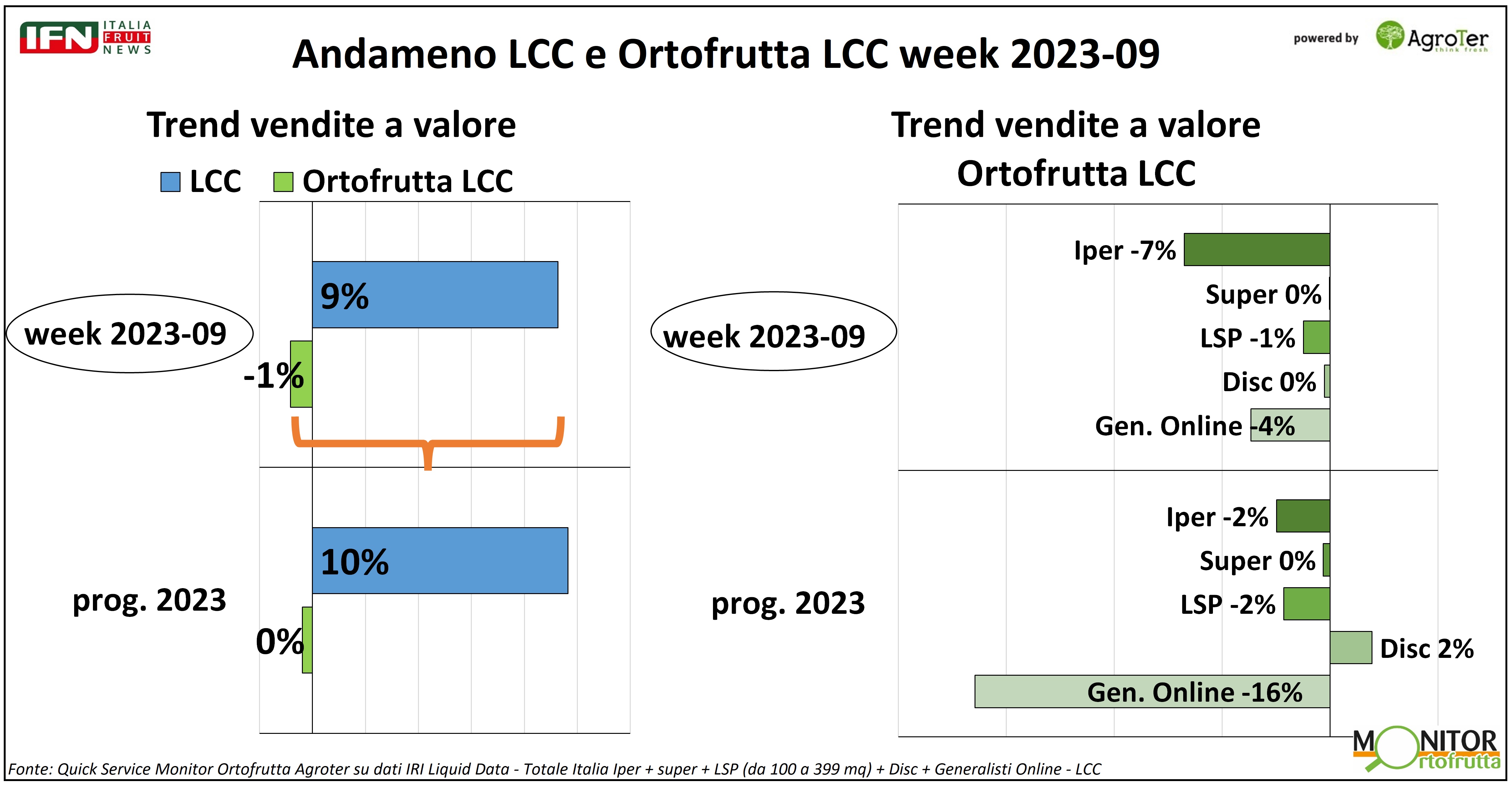

Le vendite di ortofrutta a peso imposto retrocedono rispetto all'LCC (Largo Consumo Confezionato) nelle vendite a valore. Il divario tre le due performance si attesta a 10 punti percentuali, quando nella week 8 era di appena 5 punti. Tra i canali, il discount e il supermercato sono quelli più performanti, mentre gli ipermercati peggiorano il trend rispetto alla settimana precedente. Meglio, invece, l’online. Nell’analisi specifica sulle pere, si notano ottime vendite per il peso imposto, complice - tuttavia - una controcifra su una campagna passata molto difficoltosa. In generale, oltre alla controcifra, le vendite complessive di pere beneficiano di un abbassamento dei prezzi medi, che agevolano i consumi.

Con l’analisi del Quick Service di Agroter andiamo ancora una volta ad analizzare le performance settimanali dell’ortofrutta a peso imposto rispetto al totale LCC, per tutti i canali della Gdo, compresi discount. Se nella settimana 8 il delta tra la performance a valore dell’LCC e l’ortofrutta a peso imposto era di 5 punti percentuali (clicca qui per approfondire), nella settimana 9 del 2023 il divario arriva a 10 punti. Rispetto a un totale ortofrutta LCC che perde 1 punto, nell’analisi per canale i discount e i supermercati sono in pareggio. Chi peggiora i trend sono soprattutto gli ipermercati (-7%) e l’online (-4%), anche se quest’ultimo in ripresa rispetto al -7% della settimana precedente. Le piccole superfici perdono come la media del totale canali.

Nell’analisi sul progressivo da inizio anno, il canale più in difficoltà è sempre l’online (-16%), mentre i discount sono sempre l’unico in crescita (+2%).

Clicca qui per ingrandire la slide.

Questa settimana ci focalizziamo sulla categoria pere, che sfoggia sicuramente una performance molto interessante per il prodotto a peso imposto: +4% nella settimana 9 e +39% da inizio anno. L’abbassamento del prezzo medio, tuttavia, sembra agevolare le vendite e si attesta a -7 punti nella settimana analizzata e, addirittura, a -20 nel progressivo. Tra i canali, i discount sono quelli che preformano meglio da inizio anno, anche se nella week 9 flettono a fronte di tutti gli altri che guadagnano. In questo caso i prezzi medi non sembrano influire, avendo trend simili tra la singola settimana e il progressivo (rispettivamente -21% e -24%)

Clicca qui per ingrandire la slide.

Di certo, per le pere, l’effetto controcifra sta aiutando non poco i risultati di vendita: analizzando da inizio anno le vendite complessive (quindi del peso imposto e del peso variabile) per ipermercati e supermercati, i volumi crescono a doppia cifra (+17%), agevolati da una flessione dei prezzi medi di 15 punti. Tuttavia, l’andamento delle vendite a valore complessive per questi due canali di vendita (-1%) evidenzia trend opposti per modalità di vendita, quindi tra peso imposto (che guadagna a doppia cifra) e il peso variabile (che perde). Tuttavia, se consideriamo solo le ultime due settimane del 2023, c’è da notare una crescita delle vendite complessive di pere da una settimana all’altra, quindi tra la settimana 8 e la 9, del +5% sia a valore che a volume, quindi con consumi in crescita e prezzi sostanzialmente stabili.

Quick Service è il servizio “espresso” del Monitor Ortofrutta di Agroter sull’analisi settimanale delle vendite di ortofrutta, per dare agli operatori il polso di un mercato di difficile interpretazione con gli strumenti classici.

Il servizio prevede:

• Trend delle vendite settimanali del Largo Consumo Confezionato (LCC) e i suoi reparti, per tutti i canali della Gdo

• Trend delle vendite settimanali e mensili del reparto ortofrutta (compreso il peso variabile)

• Overview mercati ortofrutticoli

Per maggiori informazioni sul servizio Alfonso Bendi – Research & Consulting Director Agroter alfonso@agroter.net