Il meglio di IFN

A ottobre crescono i volumi di carne e gastronomia in Gdo; l’ortofrutta arranca

Frutta e IV Gamma tra le categorie peggiori nei freschi

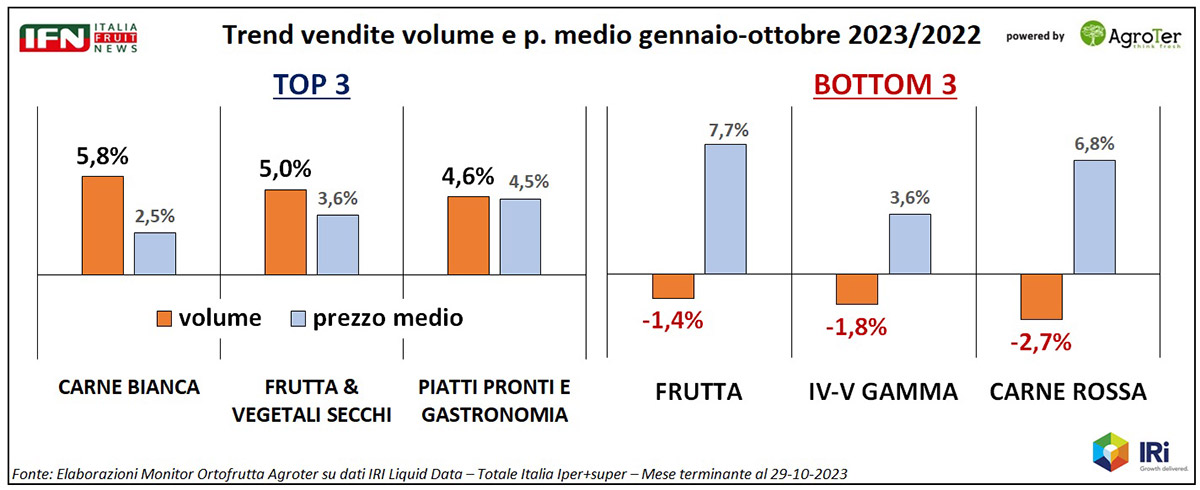

Nei primi dieci mesi dell’anno, il confronto tra i tre principali reparti freschi dei negozi a libero servizio mostra una crescita delle quantità acquistate per i prodotti di macelleria e gastronomia, mentre l’ortofrutta è in leggero deficit. A valore, solo la gastronomia performa meglio del negozio, da cui ne deriva una crescita dell’incidenza, a fronte di una flessione degli altri due reparti. Fra le tre categorie meglio performanti a volume, c’è solo la frutta secca tra quelle del reparto ortofrutta, mentre tra le tre peggiori ne troviamo due, e anche importanti.

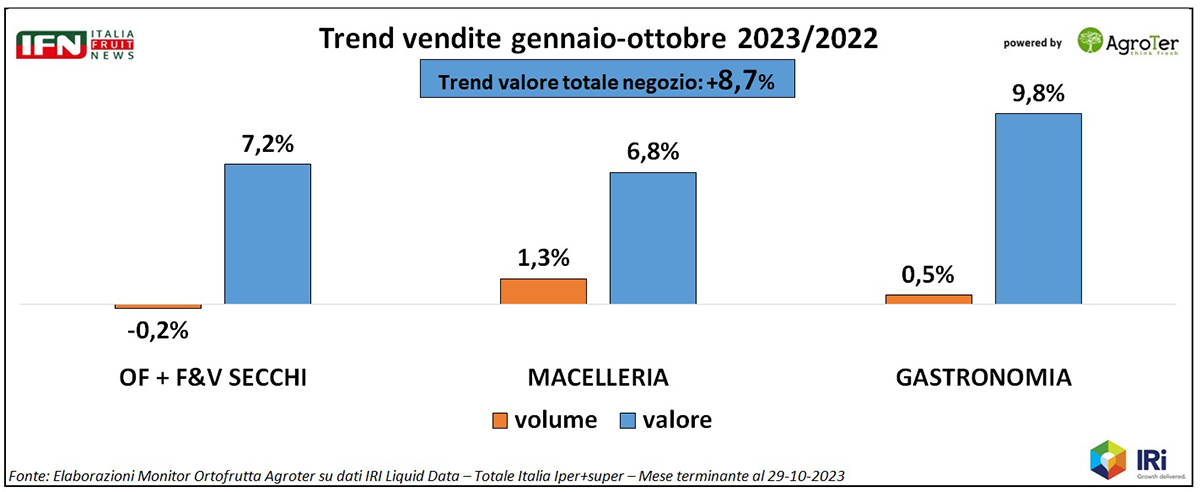

Tra gennaio ad ottobre le vendite a valore di ipermercati e supermercati della Gdo italiana sono schizzate, mentre i volumi hanno mostrato non poche difficoltà, con andamenti diversi in base ai reparti o alle categorie analizzate. Oggi ci focalizziamo sulle performance dei tre reparti freschi che, insieme, incidono per oltre un terzo delle vendite a valore del negozio, ovvero ortofrutta (comprendendo anche frutta e vegetali secchi), macelleria e gastronomia.

Nel progressivo a ottobre, i volumi venduti sono cresciuti per la macelleria (+1,3%) e per la gastronomia (+0,5%), mentre per l’ortofrutta il saldo è leggermente negativo (-0,2%). A valore, la crescita di ortofrutta (+7,2%) e macelleria (+6,8%) è inferiore a quella del negozio (+8,7%), mentre è superiore per la gastronomia (+9,8%).

Clicca qui per ingrandire la slide

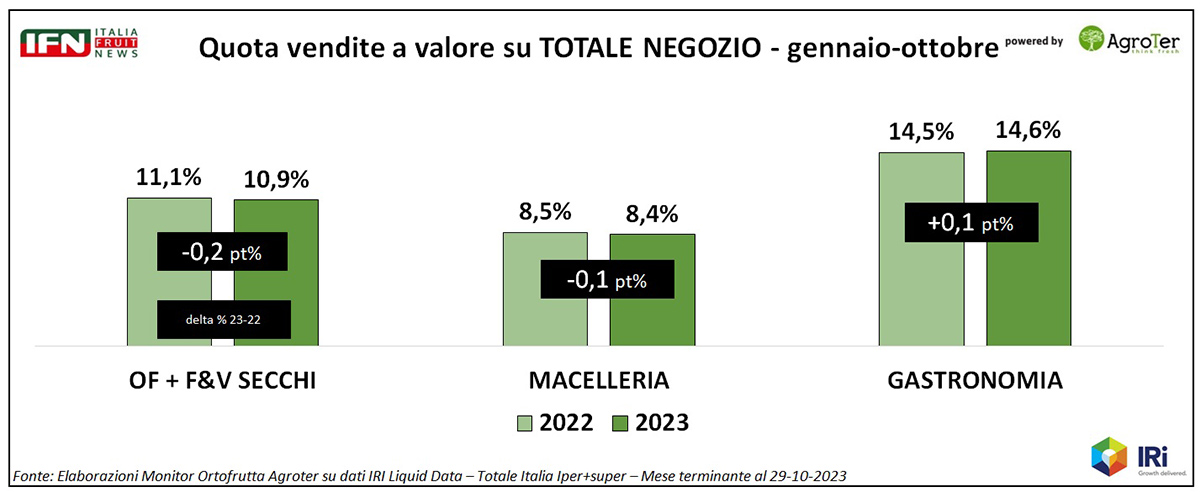

Questo porta ad un’incidenza in flessione per ortofrutta e macelleria (rispettivamente di -0,2 e di -0,1 punti), ma in crescita per la gastronomia (+0,1 punti) e a una quota complessiva per i tre reparti in flessione rispetto all’anno scorso (e pari 33,9% del 2023, quando nel 2022 era del 34,1%).

Clicca qui per ingrandire la slide

All’interno dei tre reparti, però, ci sono dinamiche differenti tra le diverse categorie. Ad esempio, all’interno delle tre categorie meglio preformanti come crescita a volume, troviamo la carne bianca con un +5,8% e una crescita dei prezzi medi contenuta (+2,5%), ma sempre rimanendo all’interno della macelleria è possibile trovare la carne rossa al primo posto tra le categorie peggio performanti a volume (-2,7%), complice probabilmente anche una crescita dei prezzi medi sostenuta (+6,8%). Quindi, in un periodo in cui l’inflazione ha influenzato gli acquisti più che in altre annate, sembra chiara la scelta del cliente di privilegiare le carni bianche, anche a fronte di prezzi più contenuti (sugli 8,5 euro al chilo medi nel 2023) e poco influenzati dall’inflazione, a scapito della carne rossa, con prezzi di base decisamente più alti (14,5 euro al chilo nel 2023) e in forte crescita.

Per la gastronomia, invece, troviamo solamente i piatti pronti al terzo posto tra le categorie che fanno più volumi (+4,6%) nonostante una crescita dei prezzi di 4,6 punti. Nonostante gli aumenti di prezzo oggettivi e percepiti dagli italiani, il responsabile acquisti non ha rinunciato alla comodità di questi prodotti convenience.

Cosa succede invece all’interno dell’ortofrutta? Fortunatamente almeno una cosa positiva: la frutta secca si posiziona al secondo posto tra le categorie meglio performanti: +5% a volume, con una crescita contenuta dei prezzi medi (+3,6%). Tuttavia, sempre per il reparto di nostro interesse, troviamo ben 2 categorie, e anche importanti, tra quelle peggio performanti: la frutta, infatti, è al terzultimo posto, perdendo l'1,4% a volume con una crescita dei prezzi medi di ben 7,7 punti, mentre la IV-V Gamma si posiziona al penultimo posto con una flessione di 1,8 punti a volume, a fronte di una crescita dei prezzi medi limitata (+3,6%).

Si conferma un’annata difficile per il reparto ortofrutta e, in particolare, per queste due categorie che da inizio anno hanno mostrato, mese su mese, momenti di difficoltà legati a problemi produttivi e contesti sfavorevoli di mercato.

Clicca qui per ingrandire la slide

Il “Monitor Ortofrutta” di Agroter rappresenta l’unica analisi di lungo periodo a disposizione degli operatori della filiera per tracciare l’evoluzione del comportamento di acquisto e di consumo di frutta e verdura da parte delle famiglie italiane, prima, e internazionali, negli ultimi tempi. Nato nel 2006 con un campione di 600 responsabili d’acquisto, oggi è arrivato ai tremila panelisti per le analisi più strutturate, grazie alla possibilità di affiancare alla tecnica d’analisi CATI (Computer aided telephone interview) quella CAWI (Computer aided web interview), sviluppata attraverso la collaborazione con il panel provider Toluna. Nel 2022 abbiamo superato 1.250.000 risposte archiviate, integrate dai dati quantitativi di acquisto quadrisettimanali delle famiglie italiane per l’ortofrutta, elaborati grazie alla partnership con Ismea e completate da rilevazioni puntuali sui punti di vendita.

Per maggiori informazioni contattare Alfonso Bendi - Research & Consulting Director Agroter alfonso@agroter.net