Monitor

Tutti i numeri per capire il 2020

Consumi in crescita trainati dalle vendite delle verdure. Su i prezzi medi

Numeri alla mano cerchiamo di inquadrare l'andamento dei consumi ortofrutticoli italiani nel 2020, in modo da comprendere lo sviluppo dei trend e valutare i riflessi sull'anno appena partito.

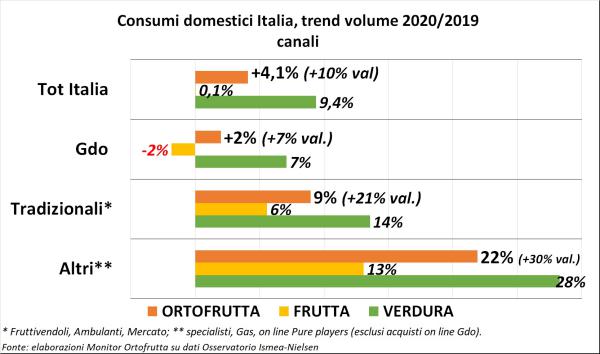

I consumi domestici delle famiglie italiane - che non comprendono quelli relativi al canale Horeca, fortemente ridotti a causa delle limitazioni Covid - sono stati positivi, facendo segnare nel complesso un più 4% sul 2019. Tuttavia, è solamente la verdura che contribuisce ad incrementare i volumi complessivi acquistati delle famiglie (+9%), mentre la frutta pareggia sostanzialmente i chili del 2019 (+0,1%). Nelle vendite a valore, invece, trend positivi e decisamente migliorativi (+10% totale ortofrutta), grazie ad un aumento dei prezzi medi soprattutto nella frutta (quasi 11 punti). Queste le prime evidenze derivanti dall’analisi delle vendite per il 2020 nei canali domestici in Italia dalle elaborazioni dell’Osservatorio Ortofrutta di Agroter sui dati del Consumer Panel di Ismea-Nielsen.

I consumi domestici delle famiglie italiane - che non comprendono quelli relativi al canale Horeca, fortemente ridotti a causa delle limitazioni Covid - sono stati positivi, facendo segnare nel complesso un più 4% sul 2019. Tuttavia, è solamente la verdura che contribuisce ad incrementare i volumi complessivi acquistati delle famiglie (+9%), mentre la frutta pareggia sostanzialmente i chili del 2019 (+0,1%). Nelle vendite a valore, invece, trend positivi e decisamente migliorativi (+10% totale ortofrutta), grazie ad un aumento dei prezzi medi soprattutto nella frutta (quasi 11 punti). Queste le prime evidenze derivanti dall’analisi delle vendite per il 2020 nei canali domestici in Italia dalle elaborazioni dell’Osservatorio Ortofrutta di Agroter sui dati del Consumer Panel di Ismea-Nielsen.

Il risultato finale è figlio di performance non costanti nei diversi canali di acquisto: Gdo, Tradizionali (comprendendo fruttivendoli, ambulanti e mercati) e i canali residuali (con parte degli acquisti online). La Gdo, che pesa per la maggior parte dei volumi acquistati, mostra infatti una performance meno brillante (ortofrutta +2%) soprattutto per la frutta (-2%) rispetto ai canali tradizionali (ortofrutta +9%, frutta +6%) ed influenza negativamente il risultato complessivo. Anche in questo caso, però, il trend a valore per la Gdo (+7% totale ortofrutta) è decisamente migliore rispetto a quello a volume.

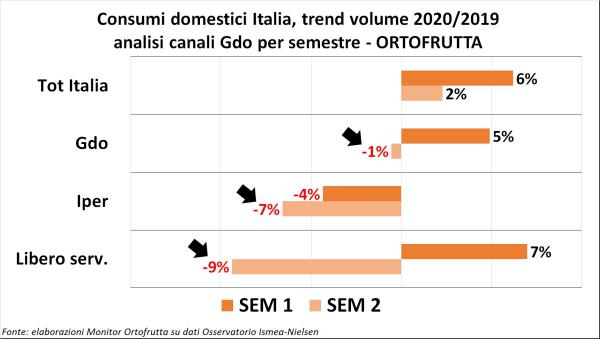

Approfondendo ulteriormente i singoli format per i canali della Gdo, si può notare come la crescita sotto media sia riconducibile ad un peggioramento delle vendite tra il primo semestre (+6%) ed il secondo (+2%), responsabilità principale degli ipermercati, sempre in negativo sia nel primo semestre (-4%) che nel secondo (-7%), ma anche ai negozi più piccoli, ovvero il libero servizio. Questi ultimi, infatti, registrano una crescita sopra media nel primo semestre (+7%), ma che poi crolla nei secondi sei mesi dell'anno (-9%).

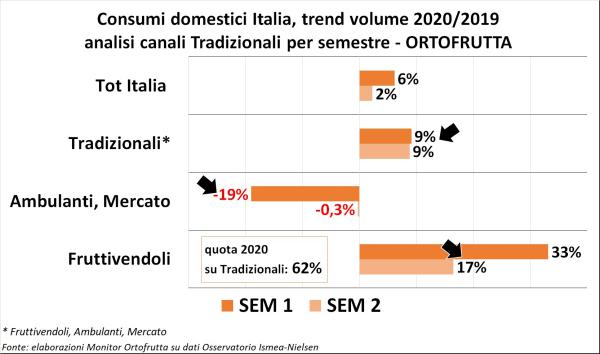

Passando ai canali tradizionali si può notare una crescita dei volumi venduti superiore al totale canali in entrambi i semestri (+9%), ma tale risultato è frutto di trend contrastanti tra negozi in sede fissa, i fruttivendoli, e i negozi in sede mobile, cioè ambulanti e mercati. Questi ultimi, infatti, hanno andamenti nettamente in perdita nel primo semestre (-19%) anche se in recupero nel secondo (-0,3%). I fruttivendoli, invece, sembrano essere la tipologia di negozio che ha più performato lo scorso anno, con un +33% nel primo semestre e un +17% nel secondo, rappresentando nel 2020 oltre il 60% dei volumi venduti nel canale tradizionale. Performance inusuali per un comparto che, eventi congiunturali a parte, è abituato a muoversi di decimali. Cifre roboanti, in gran parte dipendenti dal primo lockdown indotto dalla pandemia, che ha visto i fruttivendoli abili a sfruttare la ridotta mobilità indotta dalle restrizioni e, poi, a consolidare clienti riacquisiti a seguito della necessità ma mantenuti grazie alle innegabili virtù legate a professionalità e servizio.

Abbiamo conferma della memorabile performance dei fruttivendoli anche grazie al Monitor dettaglianti di Agroter (che rileva l’andamento delle vendite di 300 fruttivendoli e 100 ambulanti) da cui spicca questa netta differenza tra ambulanti-mercati, in netta perdita, e fruttivendoli, in grande crescita. Dalle interviste svolte emerge chiaramente come alcuni fruttivendoli abbiano anche più che raddoppiato le vendite nel primo semestre 2020 rispetto all’anno precedente.

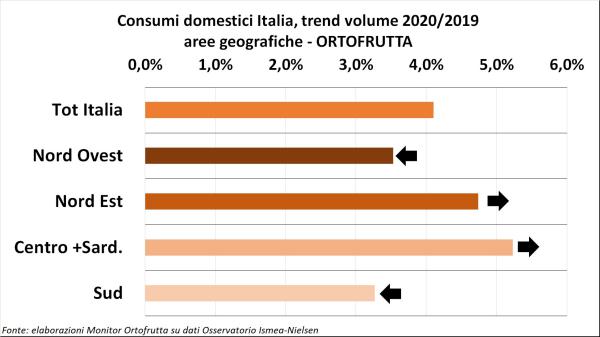

Passiamo ora all'analisi per area geografica, perché i trend non sono omogenei lungo la Penisola. Nord Est e Centro + Sardegna sono le zone con una variazione dei consumi sopra media, mentre Nord Ovest e soprattutto Sud sono sotto media. Perché tanta differenza? Una motivazione plausibile è la forte presenza di mercati tradizionali in area 1 e area 3, che nella prima fase del lockdown hanno subito grandi limitazioni, con chiusure totali in certi casi.

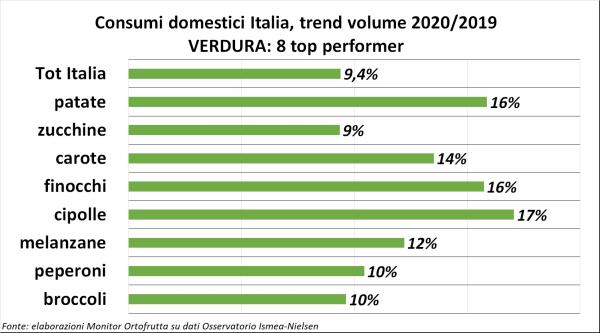

Trend complessivi, canali di vendita, aree geografiche e ora tocca ai principali prodotti ortofrutticoli. Come anticipato la performance della frutta è stata molto meno brillante (+0,1%) rispetto a quella della verdura (+9,4%). Ciò da vendite praticamente sempre positive per i singoli prodotti orticoli e spesso in doppia cifra, come per patate (+16%), carote (+14%) finocchi (+16%) e cipolle (+17%). Questi ortaggi durante il lockdown hanno beneficiato della prolungata shelf life agevolando l’atto di acquisto in stock. Ma anche tanti altre referenze hanno sfiorato e raggiunto le due cifre, come zucchine (+9%), melanzane (+12%), peperoni (+10%) e broccoli (+10%).

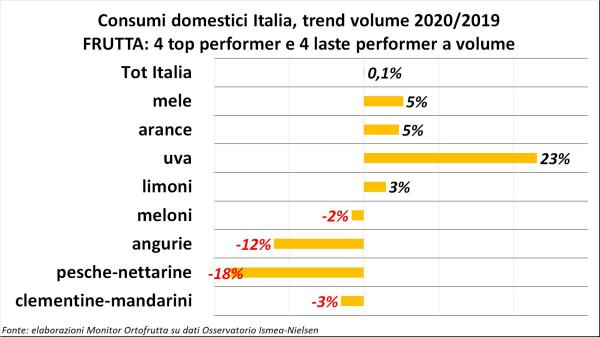

La frutta, invece, mostra un doppio volto: da una parte prodotti con discrete performance, legate ad una prolungata shelf life o ad un elevato contenuto di vitamine, come mele (+5%), arance (+5%), uva (+23%) e limoni (+3%). Tuttavia non mancano frutti con evidenti problemi nei volumi venduti, vuoi per contrazioni produttive, vuoi per difficoltà nel mercato. È il caso di meloni (-2%), angurie (-12%), pesche-nettarine (-18%) e clementine-mandarini (-3%).

Le profonde differenze fra canali e prodotti rendono perciò difficile una lettura d’insieme e, soprattutto, di prospettiva che sarà certo più agevole nel 2021 iniziato già con i vincoli imposti dalla pandemia e che, purtroppo, faticheremo ad abbandonare prima di fine anno.

Copyright 2021 Italiafruit News